每日經濟新聞 2018-06-05 21:44:08

據證監會消息,今日(6月5日)IPO審核結果為3過2,中國人保、康辰藥業過會,萬朗磁塑被否。中國人保是目前資產萬億級的5家巨無霸保險集團之一,而其45.99億股的擬發行股份數,在A股發行歷史上可以進入前八,保守估計,此次IPO融資額在百億以上。

每經記者|王海慜 每經編輯|何小桃

繼藥明康德、寧德時代、富士康之后,又一家巨無霸即將登陸A股。

據證監會消息,今日(6月5日)IPO審核結果為3過2,中國人保、康辰藥業過會,萬朗磁塑被否。

中國人保是國內最具歷史的保險集團,歷史可追溯到1949年成立的中國人民保險公司,也是目前資產萬億級的5家巨無霸保險集團之一。中國人保(01339.HK)早于2012年12月登陸港交所,實現整體上市。此次回歸A股,中國人保將成為國內第五家A+H上市險企。值得注意的是,中國人保45.99億股的擬發行股份數,在A股發行歷史上可以進入前八,保守估計,此次IPO融資額在百億以上。

▲中國人保H股走勢

根據中國人保今年4月披露的招股說明書顯示,此次IPO公司計劃發行股數達45.988億股,發行前每股凈資產3.23元。公司在招股書中沒有明確此次IPO的計劃募資金額,不過如果公司此次IPO發行價不低于每股凈資產,那么此次IPO融資規模將超百億。

中國人保注冊資本424億元,財政部是其發起人及控股股東。截至2017年12月31日,財政部持有其70.47%的股權,社保基金為持股5%以上的股東,持有占總股本8.96%的內資股以及占總股本1.24%的H股。

中國人保披露的2017年業績報告顯示,2017年中國人保的總保費收入超4764.5億元,同比增長8.3%;集團歸屬凈利潤為161億元,同比增長13%,集團總投資收益率為5.9%,總資產已接近萬億元。作為中國人保的核心貢獻板塊,中國人保旗下的人保財險公司綜合成本率為97%,同比下降1.1個百分點,人保財險實現凈利潤198.1億元,同比增長9.9%。

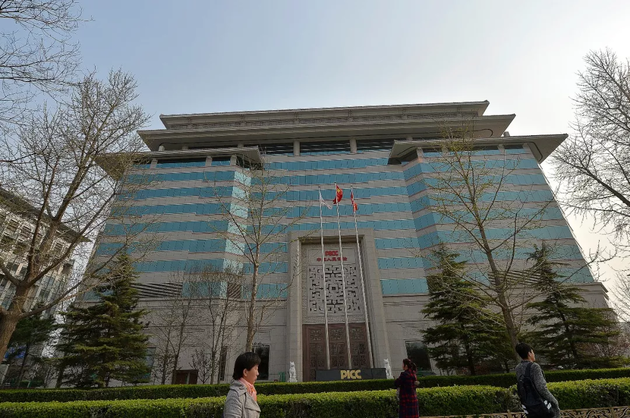

▲每經記者 張建 攝

以中國人保為代表,今年登陸A股的巨無霸可不少。據Wind資訊統計,以發行日計算,去年全年未見IPO募資總額超50億元的公司;在上一輪牛市的2014年至2015年,IPO募資規模過百億的公司數量為3家,分別為國泰君安、中國核電、東方證券。相對來說,今年是名副其實的大盤股IPO的大年。

數據顯示,今年募資資金規模大的公司IPO過會率更高。Wind資訊數據顯示,今年以來,計劃募資金額大于等于20億元的大型公司上會數量達9家,過會率達77.8%,這一過會率明顯高于計劃募資金額不到10億元的公司。

更重要的是,除了富士康、中國人保等已過會的企業外,還有一群巨無霸在排隊上市。

據Wind資訊統計,截至目前,預計發行股數大于等于5億股的IPO排隊企業數量達23家,其中預計發行股數大于等于10億股的IPO排隊企業數量有14家。這14家多為各類金融機構,其中又以銀行占據多數,包括全國性股份制商業銀行浙商銀行,西安銀行、蘭州銀行等4家城商行,青島農村商業銀行、廈門農村商業銀行等4家農商行。這些銀行中,有7家的審核狀態為“預披露更新”。

此外,還有預計發行股數高達68.95億股的中國華融,預計發行股數高達20.9億股的中泰證券。其中中國華融為目前排隊企業中預計發行股數最大的企業,目前的審核狀態為“已反饋”;另外,浙商銀行的預計發行股數多達44.9億股,目前的審核狀態同為“已反饋”。

雖然不少巨無霸在今年登陸A股, 不過IPO總體融資規模仍有望低于去年。據Wind資訊統計,以發行日計算,截至目前,今年A股IPO募資規模為494.47億元,而去年全年的IPO融資規模達2186.1億元,也就是說,今年雖然時間即將過半,但IPO融資規模還遠未到去年的一半。

中國人保過會邁出了回歸A股的關鍵一步,但在正式上市之前,公司還將經歷招股、詢價、路演、發行、驗資等多個步驟,其中網上網下發行為上市之前最重要環節,一旦發行完畢,距離正式上市就指日可待了。不過就今年的情況來看,中國人保究竟何時能完成發行、上市還難以估計。

今年募資總額超20億元的9支新股,從過會到發行的間隔期短則不足一個月(藥明康德),長的達到個2個半月(富士康)。另外,同為金融類新股的成都銀行從過會到發行的間隔期近2個月,而江蘇租賃的間隔期只有21天。

此外,Wind資訊顯示,目前還有27家已過會但尚未發行的新股,其中泰林生物、華林證券等3家公司已過會近4個月,而中鋁國際等5家公司的過會時間更是在2017年。

▲圖片來源:視覺中國

總體來看,近年來IPO募資規模較大的新股,從過會到發行的間隔期也會偏長。去年,IPO募資金額最高的新股財通證券的間隔期為4個多月;2016年,IPO募資金額最高的新股上海銀行的間隔期則長達10個月;2015年,IPO募資金額最高的新股國泰君安的間隔期則長達6個多月。

當然,近年來也有快速發行的巨無霸。于2015年完成發行上市的中國核電,其IPO募資金額高達131.9億元,不過其從過會到發行的間隔期只有短短十幾天(從當年5月13日至6月1日),而彼時也恰好是上一輪牛市的高潮期。

回顧歷史,從過會到正式發行、上市還出現過一些極端情況。由于從2012年11月到2013年底曾出現IPO空窗期,因此當時有一批早已過會的擬IPO公司“苦等”發行、上市。據Wind資訊統計,從2013年底到2014年7月初獲得IPO批文的近60家公司的IPO過會時間大多為2012年5月-7月間,其中陜西煤業從過會到發行、上市歷時超2年, 該公司發審委過會時間為2011年8月29日,而正式發行時間則是2年多之后的2014年1月16日。

有券商分析師向記者指出,鑒于IPO常態化的持續推進,再出現IPO空窗期的可能性較低,不過監管層仍然可以根據市場的承受能力來調節新股發行節奏。

(免責聲明:本文僅供參考,不構成投資建議,據此操作風險自擔)

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP