每日經濟新聞 2021-10-27 18:08:02

10月25日,北交所設立后的首家精選層新股錦好醫療掛牌,當日最大漲幅達到65.30%,當日收盤漲幅為43%,但在26日錦好醫療大跌9%,27日再度下跌2.93%,也就是說炒新資金已經悉數被套。而滬深A股的新股相對慘淡,連續出現中自科技、可孚醫療、中科微至和新銳股份破發,從22日開始連續4個交易日都有新股破發。

A新中新股破發主要還是定價過高導致,中自科技甚至還出現業績下滑,導致其估值變得更高,相比之下精選層新股的定價則要合理一些。10月28日,另一只精選層新股廣咨國際也將掛牌。那么,這只新股的成色如何?上市首日的漲幅又可能會達到多少?每經研究院研究員將為你詳細分析。

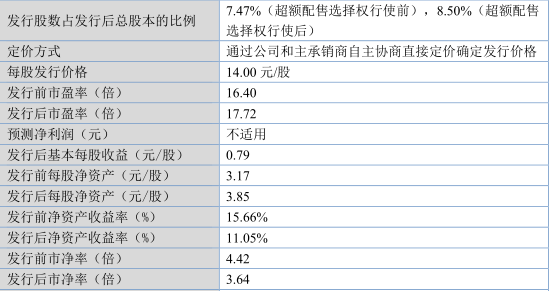

數據來源:廣咨國際公開發行說明書

根據公司的公開發行說明書顯示,廣咨國際處于專業技術服務業中的工程管理服務業,依托下屬兩家全資子公司咨詢公司、招標公司開展工程項目建設咨詢服務。公司所處的行業市場競爭激烈,主要競爭對手包括大型中央企業、地方國有企業、民營企業和跨國公司等。受工程咨詢服務水平、專業人才、項目經驗、品牌知名度等因素的影響,目前少數資質等級高、業務種類齊全、業績記錄良好、行業經驗豐富的大型企業占據相對優勢地位。

2018年-2021年上半年,公司來自廣東省內的主營業務收入分別為24692.65萬元、29559.67萬元、35290.07萬元及17123.14萬元,占主營業務收入的比重分別為88.85%、90.20%、89.89%及91.72%。公司的發行價為14元/股,發行后的市盈率為17.72倍,發行后的市凈率為3.64倍。作為北交所宣布開設以來的第二只精選層掛牌新股,廣咨國際將有怎樣的市場表現?

根據公司的公開發行說明書,廣咨國際的可比公司主要有蘇交科、合誠股份、華設集團、建成咨詢、青矩技術五家,前三家為A股上市公司,后兩家則為創新層掛牌公司。由于上述公司中建成咨詢和青矩技術兩家創新層公司流動性不足,指標的參考意義也不大,我們選取前三家A股公司作為比較標的。截至10月27日收盤,蘇交科、合誠股份、華設集團的靜態市盈率(靜態市盈率數據來源于同花順,下同)分別為18.5倍、60.37倍、8.15倍,三者平均靜態市盈率為29.00倍。而截至10月27日收盤,整個精選層的平均靜態市盈率為32.34倍,廣咨國際的優勢還是發行估值較低。

由于廣咨國際的行業屬性一般,可能達不到精選層的平均市盈率32.34倍,而按照目前的市場行情,由于精選層目前依然是存量資金交易為主,流動性與滬深兩市依然差距明顯,同時新股近期表現也較差,所以廣咨國際要達到A股可比公司的平均市盈率29倍,可能屬于大超預期了。以29倍估值計算,對應的股價為22.91元,對應的漲幅為63.64%。

盡管近期掛牌新股遭遇破發寒潮,但是廣咨國際還是一家有亮點的公司。從業績來看,廣咨國際2017-2020年的營收增速分別為23.29%、25.05%、17.85%、19.73%,對應的利潤增速分別為49.23%、17.79%、18.98%、16.27%,2021年半年報營收、業績增速分別為17.20%、16.20%,可以看出廣咨國際在咨詢行業中公司中算是質地不錯的企業。

新三板市場資深人士、進化資本首席顧問周聰表示,從中長期來看,作為國企控股性質的掛牌企業,廣咨國際成長性比較穩定,雖然負債率偏高但其風險可控。加之其經營的特殊性,還存有潛在爆發的可能。整體而言,目前的價格有一定合理性,加上北交所尚未進場的主力資金加持,中長期對股價也有支撐作用。

至此,廣咨國際掛牌首日的表現已經有了一些眉目,首先,由于其基本面不錯,新股定價也不算很高,再加上北交所預期的加持,首日破發的可能性相對較小;其次,其行業屬于競爭激烈的咨詢行業,屬性相對錦好醫療要差,而且錦好醫療套住了精選層一些存量資金,最近整體行情也比較低迷,所以廣咨國際要想出現超預期走勢,相對比較困難。

根據公司公布的資料和數據顯示,公司具有國資背景,業務又集中在廣東一省,其業務量能得到保障,所以業績也是多年保持穩定,業績的連貫性較好,預計三季報的業績大概率也會保持相對穩定。公司業務結構的特殊性,決定了其業績穩定性,如果掛牌后股價低迷,也便于看好其基本面的機構收集籌碼,這為公司的中長期表現奠定了基礎。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP