券商中國 2018-05-29 18:35:57

今日凌晨,寧德時代發布了招股說明書,終于將發行價及募資額確定:發行價為25.14元/股,預計5月30日發行,擬發行不超過2.17億股,募集資金54.62億元,發行后總股本不超過21.72億股。此外,市場一直關注的A股首只獨角獸——藥明康德,目前已經收獲15個漲停,這一亮眼表現,讓市場對獨角獸多了一份期待。從工業富聯的中簽率即可看出,投資者參與獨角獸申購熱情高漲。

又來一只獨角獸!

今日凌晨,寧德時代發布了招股說明書,終于將發行價及募資額確定:發行價為25.14元/股,預計5月30日發行,擬發行不超過2.17億股,募集資金54.62億元,發行后總股本不超過21.72億股。

具體來看,寧德時代申購日為明日(周三),申購代碼為300750,頂格申購需配深市市值65萬元。

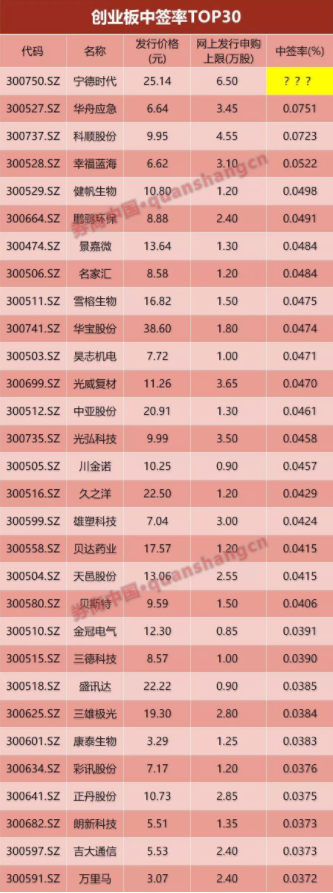

值得注意的是,從網上申購上限來看,寧德時代上限為6.5萬股,為2016年以來最大值。鑒于新股中簽率與新股網上發行申購上限成正相關,寧德時代有望成為創業板中簽率最高的新股。

此外,市場一直關注的A股首只獨角獸——藥明康德,目前已經收獲15個漲停,截至券商中國發稿,漲停板仍未打開,以此計算,中簽投資者盈利已接近11萬(108310元),這一亮眼表現,讓市場對獨角獸多了一份期待。從工業富聯的中簽率即可看出,投資者參與獨角獸申購熱情高漲。

對于普通投資者來說,分享獨角獸盛宴的一大方式就是參與新股申購。作為超級獨角獸——寧德時代的發行申購,更令市場期待。

券商中國記者統計數據發現,新股中簽率與新股網上發行申購上限成正相關。自新股申購新規實施以來,創業板中簽率最高的新股是華舟應急,中簽率為0.0751%,其網上申購上限為3.45萬股。

從網上申購上限來看,寧德時代上限為6.5萬股,為2016年以來最大值。鑒于新股中簽率與新股網上發行申購上限成正相關,寧德時代有望成為創業板中簽率最高的新股。

首只獨角獸——藥明康德上市后表現亮眼,截至5月29日,藥明康德已經拿下15個漲停,截至券商中國發稿,漲停板仍未打開,以此計算,中簽投資者已經盈利108310元,并創下今年新股中簽盈利紀錄。

這一亮眼表現,讓市場對獨角獸多了一份期待。特別是作為創業板的“新一哥”,讓市場對于寧德時代更是萬分期待。

更重要的是,進入3月份之后,新股市場開始逐漸轉暖,新股漲停數也開始回升,3月份新股平均漲停數回升至7.3個,新股最高漲停數錄得17個,漲停數超過8個的新股共有5只,而在2月份,漲停數超過8個的新股僅有1只。

若以平均7個漲停計算,中一簽寧德時代可盈利1.95萬元,而且,此時寧德時代已成為創業板第一大市值股票;

以藥明康德目前收獲15個漲停板計算,中一簽寧德時代可盈利5.62萬元。

從寧德時代的主營業務收入構成來看,動力電池系統是公司最主要的收入來源。報告期內,公司動力電池系統銷售收入分別為498062.06萬元、1397559.45萬元和1665682.99萬元,占主營業務收入的比例分別為87.98%、95.55%和87.01%。

此外,鋰電池材料業務收入占比也在提升,2016年收入僅為6.11億元,但到了2017年,該收入已經增至24.71億元,增幅超過300%;收入占比也由2016年的4.18%升至12.91%。

作為超級獨角獸的寧德時代,在行業內到底是什么地位呢?

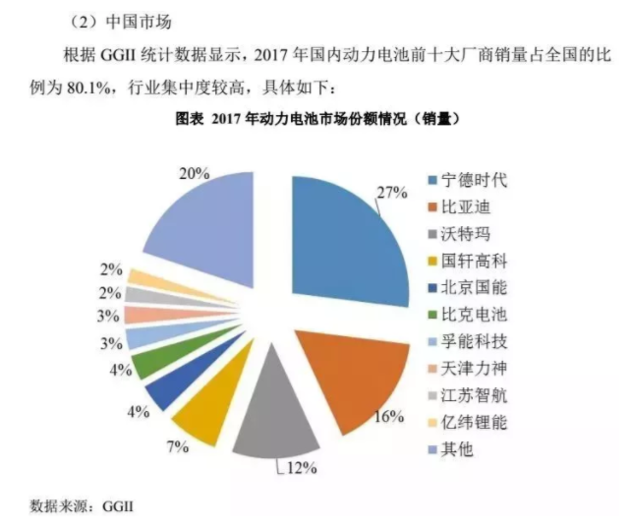

寧德時代招股書顯示,公司2017年動力電池的銷量為11.84GWh,在全球排名第一,排名第二和第三的分別是松下和比亞迪,韓國知名企業LG化學和三星SDI分別位居第五位和第七位。

從國內市場來看,寧德時代2017年占有市場份額高達27%,占有絕對霸主地位。

此外,身為獨角獸的寧德時代對于研發的投入也是逐年增加。截至2017年年末,寧德時代共擁有員工14711名,其中研發技術人員共3425名,占員工總數比例為23.28%。招股書中也提到,寧德時代高度重視人才的引進和培養,建立了涵蓋產品研發、工程設計、測試驗證、制造等領域的強大研發團隊。

近年來,寧德時代不斷加大研發投入,招股書中提到,寧德時代近年來的研發投入加強了公司在動力電池系統、儲能系統以及電池材料等方面的核心技術優勢和研發能力,鞏固了公司的市場領導地位。

從數據方面來看,2015年寧德時代的研發投入為2.81億元,但是到了2017年,研發投入已經達到16.03億元,兩年間,研發投入增長了近5倍。

創業板市場中,市值超過500億的股票僅有9只,也就是說,寧德時代在未上市之前的市值已經高達546億元,市值已擠入創業板前十。值得注意的是,以新股上市首日44%的漲幅計算,寧德時代上市首日市值便高達786.46億元。

若以此類推,寧德時代在收獲第七個漲停之時,市值將超過溫氏股份,成為創業板“新一哥”。作為以創新經濟為主的創業板,常年來都是生豬養殖的溫氏股份擔當市值龍頭,寧德時代將改變這一現狀。

雖然寧德時代募資縮水近6成,但超50億的募資額也打破了創業板成立以來的募資紀錄。數據顯示,自創業板成立以來,募資額超過20億的僅11家公司,其中,碧水源為目前創業板募資冠軍,募資額為25.53億元,僅為寧德時代的一半。

最近三年,寧德時代營業收入、凈利潤及資產規模快速增長。2015年、2016年及2017年,公司營業收入分別為57.03億元、148.79億元及199.97億元,年均復合增長率高達87.26%;凈利潤分別為9.31億元、28.52億元和38.78億元,年均復合增長率超過100%。

寧德時代38.78億元的凈利潤,位居創業板第二位,低于創業板第一大市值股票——溫氏股份(67.51億元)。

此外,招股書還公布寧德時代一季報數據:公司2018年1-3月營業收入為371164.12萬元,歸屬于母公司股東的凈利潤為41334.72萬元。與2017年同期相比,公司2018年1-3月的營業收入、歸屬于母公司股東的凈利潤、歸屬于發行人股東扣除非經常性損益后的凈利潤同期分別增長155.20%、3636.53%和308.06%(負數取絕對值計算),盈利能力持續增強。

招股書顯示,寧德時代此次預期募資的金額約為54.62億元,將投向湖西鋰離子動力電池生產基地項目和動力及儲能電池研發項目。

項目概況:

1、寧德時代湖西鋰離子動力電池生產基地項目

本建設項目產品主要包括動力電池電芯、模組及電池包。本項目擬投資98.6億元,建設用地面積為385畝。本項目將建成24條生產線,共計年產能24GWh動力電池產品。

本項目通過引進動力電池自動化生產設備,在公司現有研發生產技術基礎上,通過新項目投建,擴大公司生產規模,降低動力電池產品生產成本,提升產品技術水平,增強公司產品市場競爭力。

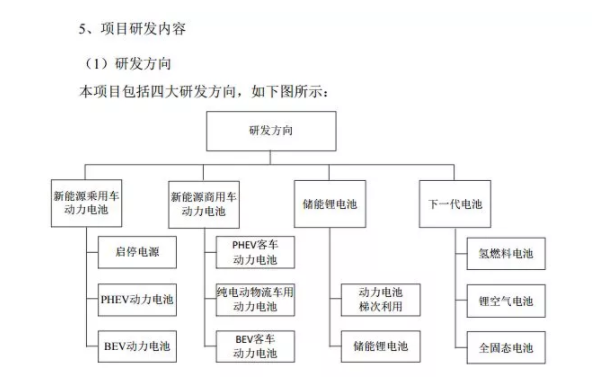

2、寧德時代動力及儲能電池研發項目

本項目計劃投資420000萬元。項目研發方向主要有新能源乘用車動力電池、新能源商用車動力電池、儲能電池、下一代電池等,具體的研發內容包括高鎳三元材料、硅碳負極材料、阻燃添加劑等新材料,電池管理系統,智能制造工藝,電池輕量化技術,生產工藝優化設計,電池回收再利用開發,電池結構研發,下一代電池關鍵材料開發等。

寧德時代創造了A股IPO上市的新速度,一路為之“保駕護航”的保薦機構(聯席主承銷商)中信建投證券將成最大贏家。

自今年3月12日預披露更新到4月4日順利闖關過會,寧德時代只用了24天。5月18日拿到創業板IPO上市批文到明日網上申購,寧德時代也將成為繼藥明康德和富士康之后,年內第三家在A股上市的新經濟“獨角獸”企業。

寧德時代最新發布的招股說明書顯示,此次A股發行預計募集資金總額為54.62億元,打破了創業板有史以來的募資紀錄。發行費用約1.09億元,其中保薦與承銷費用9103.77萬元。中信建投證券擔任寧德時代A股上市保薦機構(聯席主承銷商),高盛高華證券和興業證券擔任聯席主承銷商。據此計算,寧德時代此單IPO的平均承銷保薦費率1.7%。

“中信建投自己4月3日過會,4月4日保薦兩家企業寧德時代、深信服過會。中信建投5月25日拿到A股上市批文,保薦的獨角獸也即將上市,好投行就是低調地與客戶共同成長。”北方大型上市券商內部人士向券商中國記者分析稱,當下優質股權融資項目資源已掌握在頭部券商手中。

Wind數據顯示,今年以來承銷及保薦收入超過1億元的券商有8家,分別是中信證券、中信建投證券、中金公司、華泰聯合證券、招商證券、國信證券、廣發證券及國泰君安證券。僅28家券商獲得IPO項目承銷及保薦收入。

從近一年來的股權融資項目主承銷收入排名來看,中信證券和中信建投證券位居行業前兩位,市場份額分別為9.52%、7.18%。近一年股權融資項目主承銷收入排名前十的券商中,中金公司首發IPO承銷保薦費占比最高,達95%。今年憑借富士康一單IPO項目,中金公司獨攬3.4億元承銷及保薦費。

從IPO項目來看,從藥明康德、寧德時代、富士康,到已向港交所提交招股說明書的小米公司,再至CDR,這些大塊頭項目基本上全部歸大投行所有。今年以來新股發行承銷及保薦費TOP30中,IPO承銷及保薦費用支出排名靠前的新股,其保薦機構也集中在行業排名前十的頭部券商。

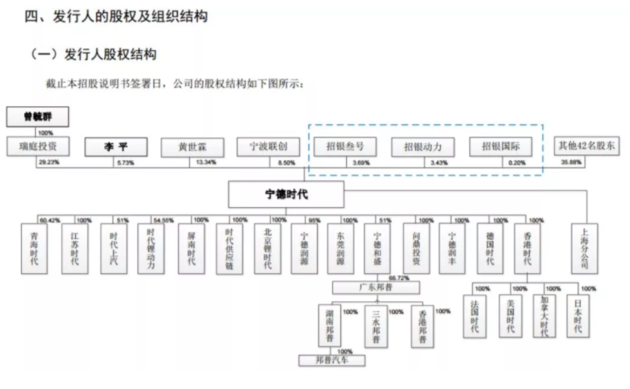

招股書顯示,寧德時代實際控制人為曾毓群、李平,合計控制公司發行前股本總額的34.95%。本次發行完成后,曾毓群和李平仍為公司的實際控制人。

為維護公司上市后股價的穩定,保護廣大投資者尤其是中小投資者的利益,公司第一屆董事會第十七次會議及2017年第五次臨時股東大會審議通過了《寧德時代新能源科技股份有限公司上市后三年內穩定股價的預案》,本預案的主要內容如下:

預案有效期:

預案有效期自公司股票上市之日起三年內有效。

穩定股價措施的啟動條件:

公司股票上市后三年內,若連續20個交易日公司股票收盤價低于公司最近一期末經審計的每股凈資產(因派息、送股、資本公積轉增股本、股份拆細、增發、配股或縮股等事項導致公司凈資產或股份總數發生變化的,則每股凈資產相應進行調整,下同),則啟動股價穩定程序,具體實施需符合中國證監會及證券交易所的有關規定。

穩定股價措施的停止條件:

實施期間,若出現以下任一情形,則視為本次穩定股價措施實施完畢及承諾履行完畢,已公告的穩定股價方案停止執行:

1、繼續回購或增持公司股份將導致公司股權分布不符合上市條件;

2、繼續增持股票將導致需要履行要約收購義務且其未計劃實施要約收購。

作為新能源行業的龍頭企業,寧德時代的上市有望提升整個行業的熱度。

申萬宏源研報中提到,寧德時代融資上市后擴張速度有望加速,建議緊跟公司產業鏈尋找投資機會。目前在公司供應商體系中份額較高的企業包括璞泰來、廈門鎢業、江蘇國泰、天賜材料、新宙邦、創新股份、長園集團、新綸科技、科達利、先導智能、星云股份等。重點推薦璞泰來、星云股份、天賜材料、新宙邦。此外,在原材價格上漲的壓力下,三元高鎳化是未來發展趨勢,推薦當升科技、杉杉股份。

此外,中信證券分析稱,概念股和獨角獸的關系主要分為以下幾大類:

1)投資關系:概念股公司或其子公司入股了“獨角獸”,持股比例及投資金額是判斷其受益程度的線索。

2)控股股東投資關系:概念股公司的幕后大boss(即控股股東)入股了“獨角獸”,形成間接投資關系。

3)合資關系:概念股公司與“獨角獸”是合伙人,一起持有一家公司的股份。

4)被投資關系:概念股公司被“獨角獸”入股了。

5)業務合作關系:概念股公司和“獨角獸”做生意,有較為深度的業務往來,主要為客戶關系及供應商關系。

(成真 吳海燕 券商中國)

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP